任何一个商业模式的产生,最终服务的仍旧是商业本身。P2P平台理想的状态是成为一个电子商务平台,买卖的商品是“贷款”或者“债权”。

文/梅挺

近来,继阿里巴巴之后,国内的电商巨头们,如京东、苏宁等,也强势介入互联网小贷业务。接着,券商、保险等纷纷踏足,争先恐后。那我们就来说说很火也很乱的P2P网贷。

现 今的网贷平台犹如过江之鲫,浩浩荡荡,不下千家,跟团购 一样,号称千团大战,也不为过。平台之间资本背景、股东实力、风控管理、产品设计、技术力量、客户服务、营销手段等等,全面竞争,情状惨烈。一家倒下去, 一家又站了起来。而近期频发的P2P网贷平台“跑路”事件,给人们敲响了警钟,大大揭露了P2P行业的乱局。

中国化的P2P网贷

P2P,这种诞生于英国,发展于美国的个人借贷商业模式,到了中国,则演变出不同的生存状态。

众 所周知,P2P的兴起,一方面是为了提高借款人的投资收 益率,获得比固定存款、股票、期货、基金等更高的投资回报,另一方面是为了解决贷款人从传统银行渠道贷款难、贷款慢的问题,使其快速、有效的获得流动资 金。以Prosper为代表的国外P2P网贷平台拥有三个基本的属性:1、个人之间的借贷;2、纯互联网模式;3、小额贷款。

而 中国化的P2P是怎么样的呢?首先,偏离个人借贷。在中 国,不管是出于历史传统还是出于征信系统的缺失,除非是相熟人群,否则,个人借贷很难展开。也就是说,P2P理想化的状态,投资人、贷款人都是个人,贷款 用途是个人消费、投资等,在中国,难以实现。以红岭创投为例来看,它从单一的网贷平台逐步转身为VC,加大对线下中小微企业的股权投资,为什么?其一、企 业的财务状况较个人更容易,也更方便的了解,通过对其资信的分析,能够更好的把控风险;其二、相较个人,企业的生产经营状况、市场发展前景以及预期营收空 间,能够更加明确,更加详实;其三、也是最重要的,比起个人,企业的偿债能力和偿债方式更大,也更灵活。

其 次,纯互联网的模式不适应市场。在业务上下游拓展上,也 就是资金的入口和出口。国内的P2P平台,大体上可以分为三种,其一,以宜信为代表的纯线下模式,资金出入口都在线下,信息线下开发,线下汇集,线下完成 撮合流程;其二,以人人贷为代表的线上对线下模式,资金入口线上开发,线上汇集,出口线下开发,线上结合线下完成撮合流程;其三,以拍拍贷为代表的纯线上 模式,资金出入口都在线上,信息线上开发,线上汇集,线上完成撮合流程。以现在的认知来看,我们知道互联网应该更具集群效应,通过网络化,能够有效地降低 业务成本,便于规模化和高效化,并且标准化高、可复制性强。但是,事实上,由于目前市场环境所限,线下业务更为直接、灵活、迅速。并且,加强实地调查、取 信,平台对客户资质把握程度更高,催款更为便捷、快速、有效,坏账率更低。

最 后,脱离小额贷款的范畴。国外的投资人的出款上限,一般 在3.5万美元左右,而在中国,动辄30万、50万的比比皆是,超过100万的也不在少数。就以宜信来说,虽然其一直宣称其为P2P平台,但是实际上已经 逐渐转向财富管理。宜信财富覆盖股权类、固定收益类、保险类等产品服务类别,未来还将涉足教育资金管理、遗产税管理、海外资产管理等方面,投资资产额度至 少在10万美元以上。

最 大的差别,就是国内P2P平台绝大多数是对投资人有“本 金保障”的附加条款,即贷款到期,投资人无法收回本金和利息的,可以将债权转让给平台,再由平台对贷款人进行追偿。这是红领创投首创,具有担保性质,实际 上P2P平台通过此项条款,已经介入了投资人与贷款人之间的交易,形成了第三个交易角色,这与国外P2P模式有着本质区别。但在目前国内个人征信体制仍然 不十分健全的情况下,算是国情化的体现,也是被迫为之,就如同很多“保本”理财产品一般,只有保本,才能聚集更多的客户。

P2P行业的思考

金融行业是一个受着严密监管的行业,任何金融的创新,多是游走在法律、法规的灰色地带。同时,投资总是伴随着风险,P2P行业爆出的诸如“淘金贷”、“优易贷”、“哈哈贷”等事件,必然会引起各方面的重视。金融的安全性、流动性和收益性,考量着每一个P2P网贷平台。

在逻辑上,P2P网贷是指个人通过网络平台相互借贷。即,由具有资质的网站(第三方公司)作为中介平台,贷款人在平台发放贷款标,投资者进行竞标,向贷款人放贷的行为。

目前,我们的网贷行业处于“三有三无四积聚”的境地:有需求、有供给、有中间服务商,但是却无准入门槛、无行业标准、无机构监管。同时,预期高收益的存在,导致大量的资金积聚、人才积聚、技术积聚和风险积聚。至今为止,“一行三会”都未对网贷行业做出明确表示。

近 期,P2P行业发生很多事情。央行定调、重庆整顿以及诸 如非诚、徽州、网赢等封盘停业,说明网贷行业鱼龙混杂、乱象丛生。不过,我们仍然需要看好P2P行业的发展,毕竟P2P解决了众多中小微企业或者个人无法 从银行等金融机构获得融资的难题,而且,随着行业的继续改革和创新,互联网平台金融脱媒的集群效应、长尾效应的优势都将逐渐体现出来。

那么,在未来,我们需要思考哪些方面?

一、没有监管,做好自律

目 前的P2P行业,缺乏外部的监管和约束,平台、资金、运 作等都游离在传统的金融体系之外,由此产生许多问题,十万一套的网站系统数之不尽,用之不竭,入行门槛极低。诸如“优易贷”、“蚂蚁贷”、“安泰”等,因 为缺乏自律,难以坚守操作规范,造成资金断裂,倒闭跑路,损害投资人的利益,损害行业的风气。

而 开展自融业务,更加会使得平台的认可度大大下降,并且会 带来更多的风险。这类自融业务平台是最容易倒闭的。因为,自己的资质自己审核,自己的信用自己提升,投资人无法知道真正的贷款人是谁,贷款用途是什么,偿 债能力有多少,一旦贷款人发生资金风险,只好卷款跑路。金融机构或类金融机构,做的都是资金生意。做资金,最需要的不是拥有多么深厚的背景,也不需要拥有 多么丰富的资产,需要的是公信力。就如同人人贷、365、微贷等,真正的第三方P2P平台,虽然标分散、额度小、利率低,也存在有诸多问题,但一直存活至 今,靠的就是市场对其公信力的认可和认同。

二、完善行业征信体系,降低系统风险

除 了平台本身的欺诈、卷款之外,投资人最关注的仍旧是贷款 人的资信。目前,我国的个人信用体制仍待完善,并不健全。央行对P2P行业开放征信系统,短时期内恐怕难以实现。而行业各平台内,对其数据多数十分珍视, 也不肯轻易对外共享。这就造成一些恶意的贷款人,从一个平台骗贷,又从另一个平台融资的现象屡屡发生。一方面,导致投资人的权益无法保证,受到侵害。另一 方面,使得平台坏账率上升,抬高系统性风险。

网贷需缴2万解冻金?民警:这是诈骗!2023-05-25 22:08

网贷5000滚成550万 “套路贷”需要从源头治理2023-05-25 22:03

人民银行整顿金融秩序 玖富等P2P信息中介严厉惩2023-05-25 22:02

“团贷网”非法集资案一审宣判2022-12-30 16:15

控制145个账户操纵8只股票赚1.4亿被罚没5.7亿2022-12-29 23:22

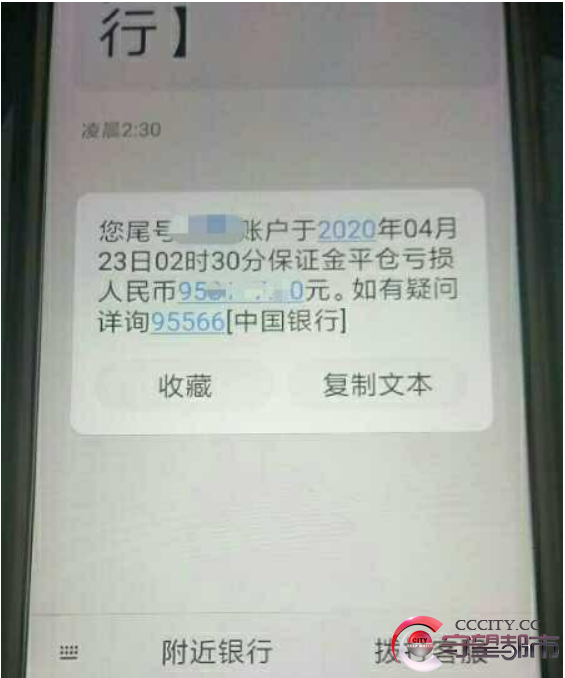

原油宝穿仓追踪亏95万不知还倒欠银行上百万2020-04-23 19:10

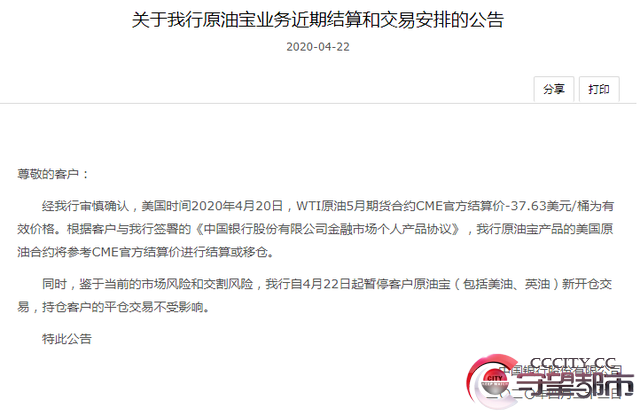

中行原油宝清算争议:一夜暴“负”谁埋单2020-04-23 19:04

央行上海总部:严禁以房产作风险抵押2020-04-23 18:48