近年来P2P网贷企业“跑路”现象屡见不鲜,e租宝、“中晋系”先后因涉嫌非法集资诈骗被立案调查,行业乱象也让监管红线再次收紧。3月10日,国务院发布《互联网金融信息披露》(初稿),被认为是最严苛的行业标准。面对规定,有上市公司参与的P2P平台却显得应对自如。接受《红周刊(博客,微博)》采访的专业人士和有着P2P平台的上市公司均表示,上市公司的P2P平台不怕监管,真正的短板还是P2P平台给公司贡献的业绩有限。

P2P洗牌将“剩”者为王

在互联网监 管收紧的一系列文件中,对P2P行业明确监管红线的是3月10日央行条法司、科技司等相关部门参加的《互联网金融信息披露》(初稿)的探讨,根据初稿内容 显示,在文件第五条中,专门规定了21项P2P信息披露的内容,其中包括设计交易总额、交易总笔数、人均累积投资额度、贷款余额、最大单户借款余额占比累 积违约率、平台项目逾期率、代偿金额、借贷坏账率、客户投诉情况等。且这些信息需要在中国互联网金融协会制定的方式及渠道进行披露,并且是全部渠道均需要进行披露,并且内容应保持一致。

业内人士分析,不再以是否具有牌照作为衡量,而以信息披露为规范行业发展的手段,这和美国证券交易委员会的监管思路相似。财富证券研究发展中心量化研究员许正对《红周刊》记者表示,信息不对称是P2P行业风险的根本来源,如果信息强制披露,可以把潜在风险扼杀在摇篮中。

条例中要求披露的信息能否“保真”关系到监管是否有效。对此,许正认为,有些信息造假很容易,而且成本不高。如投资金额可以用公司自有资金冲 抵,而投资人数可以通过淘宝购买;坏账率看上去意义重大,但公司用自有资金还账可以使其降低。“不过我国已经迈出了监管的第一步,以后就会越来越正规。今 年1月份要求P2P平台都必须具有第三方存管银行,负责每笔资金的流向,银行关于账户资金的信息,未来将成为审查时的重要数据。”

有数据统计,去年还有2600家P2P企业,到今年3月末仅剩2400家。许正表示每天有40家企业新进到P2P行业中,却有90家企业因出现 还款等问题而被停业调查。许多P2P公司在严格监管前就停业了,如果信息严格披露,预计有几百家企业甚至更多的P2P公司因违规倒闭。在这个重新洗牌的过 程中,最后必将是实力雄厚、合规的“剩”者为王。

上市公司平台透明度颇高

P2P产业发展的如火如荼,曾吸引多家上市公司转型进入该行业。据P2P行业监测媒体网贷之家统计,截至2016年3月份,上市公司参与P2P业务的有64家,形式分为全资控股、参股和多家合办三种方式,其中参股的比例最多,超过70%。

面对这轮监管的收紧和信息披露的要求,多家上市公司证券部负责人对《红周刊》记者肯定的表示,公司会按要求进行披露,这不存在任何障碍。如冠城大通(600067,股吧) 旗下的海投汇于去年12月份和今年春节期间受到上级监管部门审计,并判定为合格。许正也表示,目前很多大平台已经将项目信息通过各种渠道进行了公示,网贷 之家上有491家公司公布了包括前一日成交额、近30日成交额、平均利率、平均借款期限等在内的信息。《红周刊》记者注意到,中国平安旗下的陆金所、大金重工(002487,股吧)旗下的投哪网、腾邦国际(300178,股吧)旗下的腾邦创投、熊猫金控(600599,股吧)旗下的银湖网等平台赫然在列。

除了在同一平台公告信息,部分平台还在平台和上市公司年报中披露了经营状况,如萃华珠宝(002731,股吧)旗下的珠宝贷就在平台上按季度公布运营报告和监管报告,还包括《借款及担保合同》法律意见书和立信会计事务所出具的专项核查报告。冠城大通的海投汇纳也被入年报,披露营业收入、应付账款等信息。

除了信息披露,对项目和质押物的描述在上市公司的P2P平台上也较为清晰的呈现,如熊猫金控旗下的银湖网,网站上可以看到借款人的学历、资产和信用记录。海投汇还对以汽车为质押的资产,标注了车牌号。

“上市公司旗下的P2P平台大概率是健康公司,且都对项目进行了清晰的描述,第三方存管银行落实也到位,而问题平台基本连项目内容、前景和借款 人信息都提供不全”。中融民信资本管理有限公司副总裁翟丹斌认为,上市公司严格的信息披露要求,对P2P平台的运营透明对有着间接要求,越接近资本市场, 信息不对称的情况越少。

P2P平台盈利仍是短板

虽然背靠上市公司大树好乘凉,但这些平台业绩分化严重,且多存盈利短板。中国平安旗下的陆金所是一个重量级平台,中国平安年报显示,截至 2015年底,陆金所注册用户数超过1800万人,累计总交易量超过1.6万亿元。其市值也已经进入中国互联网公司业内前七。而相对的,不少P2P的注册 平台仅有几百人,如拓日新能(002218,股吧)旗下的“天加利”平台,截至今年3月末,注册总数不足400人,待收仅123万元,投资总额276万元。

网贷之家数据显示,多数上市系P2P的平台投资人数不足千人,大多数平台成交量在10亿元以内,这个数量级的成交额按照2%~3%的行业水平收 取佣金,每月的利润很微薄。如果聘请第三方机构做风控,还有一笔风控服务费。大金重工旗下的投哪网工作人员对《红周刊》表示“前期做活动投入较大”。高调 转型的熊猫金控在2015年年报中公布了旗下银湖网的财务数据,全年营业收入为2564.18万,亏损1093.61万,公司负责人表示,这是由于前期投 入2亿元,加上人工成本和运营成本导致还没有进入盈利期。

拓日新能旗下的天加利P2P平台金融部门一不愿具名的研究员对记者表示,上市公司旗下的P2P平台大多数是和主营相关的,这可以作为上市公司内部金融板块的一个重要补充。例如拓日新能的天加利项目都是和上市公司有业务联系的新能源企业。与此类似的还有诺普信(002215,股吧)旗下的农发贷,主营化肥、农药,就贷款给种植大户;萃华珠宝和东方金钰(600086,股吧)、金一文化(002721,股吧)共同投资的珠宝贷就为珠宝企业提供贷款服务。

“我们相当于为客户提供一些便利,利率只有6%,低于市面上大部分的平台,而且公司目前没有大力发展P2P的计划,因为新能源行业利润率不高,公司资金没有那么充裕,”该研究员告诉《红周刊》记者。许正认为,几乎所有上市公司都是跨界涉足P2P,耗费漫长的资金投入期拓宽市场的愿望不很强烈,而与主营相关的平台则免去了拓宽市场的大量花费,而合作时的信用程度则可以作为征信采纳。网贷需缴2万解冻金?民警:这是诈骗!2023-05-25 22:08

网贷5000滚成550万 “套路贷”需要从源头治理2023-05-25 22:03

人民银行整顿金融秩序 玖富等P2P信息中介严厉惩2023-05-25 22:02

“团贷网”非法集资案一审宣判2022-12-30 16:15

控制145个账户操纵8只股票赚1.4亿被罚没5.7亿2022-12-29 23:22

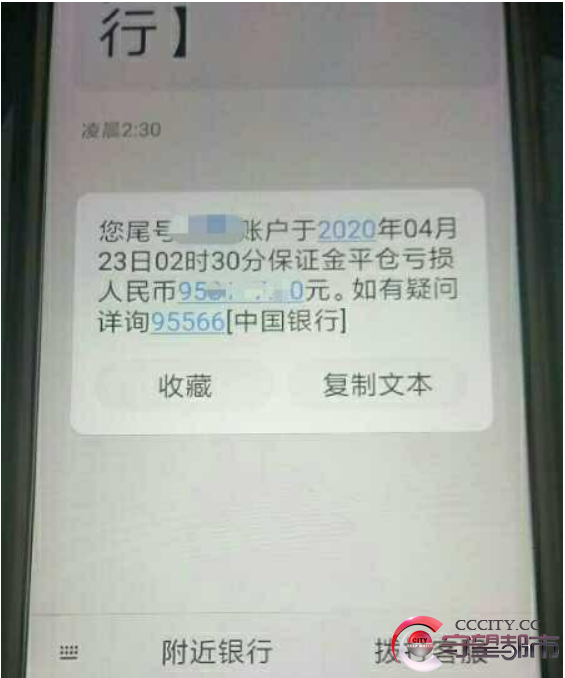

原油宝穿仓追踪亏95万不知还倒欠银行上百万2020-04-23 19:10

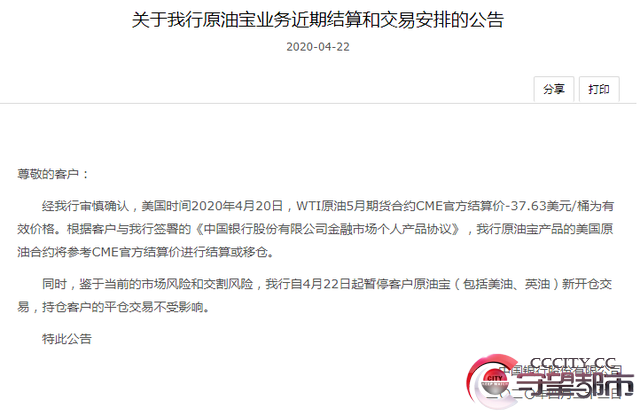

中行原油宝清算争议:一夜暴“负”谁埋单2020-04-23 19:04

央行上海总部:严禁以房产作风险抵押2020-04-23 18:48