对于网贷平台来说,投资人和借款人是资金的两个出入口。在当下,不仅是投资人倾向于快速拿回自己的钱,借款人也同样在制造危机。数家倒掉的平台在公开信中,均提到危机的一

对于网贷平台来说,投资人和借款人是资金的两个出入口。在当下,不仅是投资人倾向于快速拿回自己的钱,借款人也同样在制造危机。

数家倒掉的平台在公开信中,均提到危机的一个原因是“备案延期”。

在仅有的几家可查资料的平台中,南方周末记者梳理了资金的去向,发现大多数进入了实体经济,有的进入政府项目,有的进入楼市,甚至有的可能一开始就是个募资骗局。

在中国土地上诞生11年,以金融业从未有过的速度狂飙至今后,P2P在2018年夏天终于第一次成批集体倒下。

一周时间内,P2P网贷平台就倒掉了47家。

另据第三方机构网贷天眼的统计数据,仅在7月,提现困难、失联、警方介入的平台还有70家。

P2P,原本的概念是个人对个人的借款,通过第三方信息平台撮合交易。但在现实中,许多平台走上了不同的道路。尽管如此,P2P实际上成为了互联网理财的代名词,并因为高收益迅速吸引了数以万亿计的资金。

此次行业危机突然爆发,与整体经济环境“钱紧”有关,也与监管趋严之下平台合规成本上升有关。流入的钱少了、要花的钱多了,很多平台撑不住了。

在第一轮平台倒掉之后,雪球越滚越大,投资人信任崩塌、各处取钱,导致挤兑;也有借款人落井下石,想赖到平台倒掉,甚至在行业危局之中,四处找P2P平台借“不用还的钱”,趁火打劫。

如此混战中,资金错配、期限错配等行业痼疾暴露出来,致使行业加速垮塌。

2018年7月12日,网贷之家的关联公司“投之家”爆雷,网贷之家创始人徐红伟三天后到深圳经侦配合调查。网贷之家曾是行业最大的第三方信息平台。

这个市场上,已经没有了裁判员,全是乱了步伐的运动员。一位资深行业研究者对南方周末记者说,P2P一直没有官方的统计平台,因为“统计”就代表“认可”。

始于“钱紧”

根据网贷之家的数据,P2P网贷平台已从最高峰的5000余家,收缩到现在的2000家。对于网贷行业来说,正常情况下,每个月都有垮掉的平台,但是这两个月以来特别密集。

行业地震是从2018年6月开始的。2018年前5个月,每个月倒掉的平台均在20家左右,直到6月,突然爆雷63家,进入7月,危机愈演愈烈。

“这是这个行业第一次在资金净流入上出现收缩。”网贷行业资深研究者羿飞对南方周末记者说。在他看来,从前倒掉的平台中几乎都是恶意的、骗钱的,这次却危及到了正常经营的平台,“做纯粹P2P业务的公司也有倒闭的”。

外部环境的变化是一个重要原因。羿飞说,他接触过一些上市公司的高管,2018年以来股价不断下跌,导致股票质押率下降,上市公司由于缺钱,就会把存在网贷平台的钱取走,“今年钱特别紧”。

对于网贷平台来说,投资人和借款人是资金的两个出入口。在当下,不仅是投资人倾向于快速拿回自己的钱,借款人也同样在制造危机。

羿飞介绍,对于正常做业务的P2P公司来说,很大比例的借款人或借款公司在期满之后是难以偿还本金的,只能先还利息,让平台续贷。

在正常情况下,只要网贷平台每个月的资金净流入充足,就可以为借款人展期。但是,当投资人不再投资,资金净流入下降20%,借款人又无法偿还本金,就需要平台自己每个月拿出20%的资金展期,很多平台扛不住这样的考验。

而且,看到平台出现危机的借款人,因为自己“钱紧”或会“落井下石”,也会故意拖着不还,甚至举报平台。中国银行法学研究会理事肖飒曾公开写道,P2P平台面对各种逾期和坏账,是“咬着冰块不敢说凉,背后八仙过海找资金‘补窟窿’”。

网贷平台“牛板金”成立于2015年底,2018年7月爆雷,在扛不住的时候,平台创始人王旭航写了一封公开信,陈述了平台垮掉的原因:

“近期出现了全行业的结构性危机。宏观经济的恶化,互联网金融行业备案的延期,行业恶性事件的不断发生,投资人恐慌情绪蔓延,导致行业整体急速恶化,外部环境极速变化,资产端的问题伴随着经济与信贷周期双重下行的集中爆发,所有平台的合规运营成本都极速提升。……我们走得很累,很艰难。”

简而言之,就是市场整体缺钱,加上监管迫近,让他们在资金流入减少的情况下,还要花更多的钱在维持规范运行上。

这并不是P2P行业历史上事故最多发的月份,最高峰的月份出现在2015年6月,当月爆雷114家,平均每天4家。当时的宏观环境与当下类似,同样是年中资金紧张的6月,同样是股市暴跌造成了资金流出。

偏离轨道

P2P在实际操作中,整个行业许多平台都远离了规则轨道。因为资金错配、期限错配等问题,投资人和借款人并不是一一对应的,而是在中间形成了资金池,投资人的钱怎么投出去,是由平台方决定。

网贷平台与投资人签订的资金去向协议,常常要么是伪造的、要么是语焉不详。在爆雷平台“唐小僧”与投资人签订的一份协议中,资金去向写着“应收账款、抵押信用贷款、银行等发行的现金管理类金融产品、证券公司等理财产品、其他短期金融工具等”,几乎囊括了市面上所有的金融投资方式,说了等于没说。

张小磊(化名)曾是一位网贷行业的资深风控负责人,他对南方周末记者说,他所在的平台已经很久都发不出新标、找不到合格的资产了。

原因是,网贷行业竞争激烈,年化收益率低于8%-10%的都没什么人买,加上资金、人力、运营、通道、获客等成本,平台总的资金成本在15%左右,如果想要覆盖坏账,并且盈利,就要获取20%以上的收益率。

“现在市场上什么样的企业利润能有20%以上,又找银行借不到钱?”他说,“逆向筛选下来,就是风险最高、最垃圾的企业。”市场有风吹草动时,最先倒掉的也会是这些企业,而这些风险最高的企业聚集在P2P行业里。

还有很多网贷平台先把投资人的钱弄进资金池来,但又找不到好的投资项目,那只能伪造项目,最后走上借新还旧的骗局。

对于真的有资金投出的平台来说,他们的钱究竟去哪了?南方周末记者整理了6月起爆雷的160余家平台,其中七成以上除了清盘、爆雷、老板跑路等信息外没有其他资料。

而且,在第三方机构网贷天眼列出的155家问题平台中,仅有59家可以直接查到该平台的融资规模和投资人数,其余则仅列出注册金额和注册地址。

平台垮掉之后,投资人手握一文不值的合同,没有更多可追索的材料,只能在相关论坛发帖询问“是否真的爆雷了”“为什么爆雷”“钱能否追回”。大部分帖子下回复寥寥,甚至有投资者在平台爆雷后仍在询问“该平台是否靠谱”。

P2P平台接连“爆雷”。(东方IC/图)

钱去哪了

在仅有的几家可查资料的平台中,南方周末记者梳理了资金的去向,发现大多数进入了实体经济,有一家疑似进入楼市,还有疑似被“温州帮”骗走资金的。

P2P网贷平台,往往是一个金融或实业集团的组成部分,是水面上的一朵浪花,如果出现涟漪,可能是背后的系统发生了动荡。

肖飒对南方周末记者说,有些P2P公司是民营企业募资的“白手套”,募集来的资金被母公司或者实际控制人拿去补充主业经营,所以这些损失的资金,不一定是进入股市、房地产,也可能是进入一般的企业经营之中了。

例如,爆雷平台“诚成金服”的负责人,名下有多家公司,主要从事汽车行业。据《中国产经新闻》报道,他曾对投资人说,将这个平台的融资用于自己的“共享汽车”项目,并以其他子公司进行担保。

也有进入政府合作项目的,例如“唐小僧”。根据投资人维权微博以及出示的相应合同可见,“唐小僧”部分项目资金去了天津国通保理投资的中铁项目,属于中铁项目的应收账款。

张小磊认为这一项目危机有迹可循,“目前政府处理地方债,叫停PPP,很多公司为此在资产端出了问题”。

上市公司和P2P常常是互相需要的,上市公司通过P2P找钱,P2P通过上市公司增信。“甚至有时不是上市公司控股了P2P,而是P2P拿了很多资金投快死的上市公司和国有企业,用他们的名目来包装自己。”张小磊说。

2018年7月4日,另一爆雷平台“牛板金”的一位联合创始人,在视频中对投资人说,爆雷的真正原因是平台接受了一家公司近90%的假借款,对方通过众多空壳公司伪造需求,并将募集资金打入了公司4位前股东在上海南汇的地产融资项目。

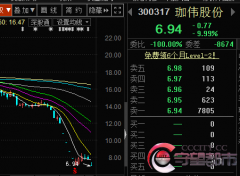

最扑朔迷离的是与网贷之家相关联的“投之家”。“投之家”与网贷之家原本是同一实际控制人徐红伟,曾获顶级风投软银赛富投资。2017年末,“投之家”引进新股东,即上市公司珈伟股份(300317.SZ)的母公司阿拉山口市灏轩股权投资有限公司,徐红伟随后在股权关系上退出。

但徐红伟与“投之家”CEO黄诗樵在接受媒体采访时均称,新股东另有其人,为新疆天富蓝玉光电科技有限公司的实际控制人卢智建。

黄诗樵向媒体解释,“投之家”爆雷源于对赌。原有的股东及运营团队与新股东签订的是对赌式的股权交易,条件是“一年内将待收规模做到32亿元”。但新股东做法比较简单粗暴,不让运营团队介入很多业务,包括发标以及资金全部都在新股东手上。

徐红伟面向投资者录制的一段录音称,自己在平台并购的过程中,由于经验不足,对新股东监管不到位。新股东在外面收购了多家P2P平台,背后疑有温州帮的一个团队。

网贷之家随后公布的资料可见,来自温州的卢姓家族以相似模式,通过直接或间接方式参与10家P2P平台的并购。目前,这些平台已经全部爆雷,要么停业、要么跑路、要么提现困难。

监管延期

网贷行业是2013年以来最神奇的行业之一,一路狂飙,纵然负面新闻频发,也没有因此停滞。

据网贷之家统计,网贷平台成交量从2012年的212亿,蹿升到了2017年的2.8万亿,贷款余额从58亿上升到1.2万亿,分别增长了132倍和206倍。

“这意味着,很多平台经营基本放弃了风险控制,直接以做大规模为目标。”北京大学数字金融研究中心副主任沈艳对南方周末记者说,她发现,为了快速增长,网贷平台出现了资金池等各种违规手段,也发现互联网金融市场和股市等资本市场存在联动关系。

网贷之家研究员王海梅对南方周末记者解释,出现P2P集中爆雷的原因主要是近期金融监管趋严、网贷备案延期、股市大跌,以及目前整个市场资金流动性紧张的大环境下,平台的运营和合规成本不断增加,借款人逾期率上升。

数家倒掉的平台在公开信中均提到,危机的一个原因是“备案延期”,即监管方对P2P平台决定实施备案制管理,而管理开始的时间却延期了。

为什么备案延期会引起爆雷呢?

肖飒解释,为了能备案成功,很多网贷平台做了粉饰工作,比如业务调整为车贷等小额分散标的,延期消息出来之后,他们的问题也随之暴露。再如,他们为了合规做的一些面子工程,放弃了一些大项目,损失了不少利润。

此外,平台粉饰的另一个目的是出售给下家,延期后,下家购买欲望减弱,盼不来“接盘侠”,风险慢慢积聚。

张小磊也认为,此番爆雷的导火索是去年的“钱宝”事件,“钱宝”事件致使整个P2P行业推迟验收,很多公司之前都是举债维持业务等待验收。备案延期后,之前投入的钱全都打了水漂,然后率先绷不住的公司开始跑路,大家信心崩了,开始挤兑。

除此之外,许多平台爆雷后以公告方式给出的逾期原因还包括,“响应国家政策,杜绝暴力催收”,因此造成不良资产处理周期变长,公司垫付资金压力变大;国家明令禁止各项利息和收费综合年化收益率不超过24%,而公司资金及运营成本却在逐年升高。

这些理由,一方面是平台在撇清事故责任,另一方面也说明,如果完全按照规则来玩,这个行业多数平台都是转不下去的。

为什么是杭州

从爆发的地域来看,2018年6月以来,浙江省最多,其次是上海、北京和广东。这些地方本就是P2P企业最集中的地区。

至于为什么浙江最多,羿飞对南方周末记者说,这与杭州不靠谱的企业多有关,特别是“羊毛党”。

所谓“羊毛党”,就是一些利用超高收益率,帮网贷平台吸引第一批客户的渠道。据网贷之家统计,2018年6月的63家问题平台中,至少36家有过“薅羊毛”的行为,不少平台的年化收益率超过50%。

羿飞介绍,杭州的“羊毛党”非常多,可能是因为当地有一批专门为平台做“薅羊毛”生意的人。他们玩熟了整个链条,可以迅速帮新平台刷高用户量。对于一些新平台来说,扎根在杭州,是为了离这些“懂推广”的人更近。

“羊毛党”越来越成熟,可以很快把一个新平台的量级抬起来,对于“羊毛党”来说,平台的好坏并不重要,拿到渠道费用就可以了。

对于大平台来说,渠道成本一般是1.5%的利率,越烂的平台渠道花费则越高,甚至将8%-10%的利率都分给渠道。对于做渠道的人来说,为网贷平台拉入1个亿资金,自己甚至可以分走1000万。“一下子就翻身了。”羿飞说。

值得注意的是,因为投资人已经明白了高收益率的平台是不可靠的,网贷平台也学会了将分给投资人的收益率降低,降到10%甚至以下,但因加上了渠道成本,网贷平台需要兑付的真实回报率其实很高,大约在20%以上。

很多投资人,并不追求高收益,仍然踩雷。羿飞说这就是“新韭菜”,只看到表面低利率就以为可靠了,“其实P2P的骗局就那几种玩法,这些年很多平台在重复,但是每次都能骗到钱,而且一开始是几千万、一两亿,现在动辄十几亿、二十亿了”。

肖飒则认为,如果从区域来看,根据借贷传统,江浙一直是民间借贷活跃的地区,企业之间拆借频繁,可以说一荣俱荣,一损俱损。如果某些当地企业资金链断裂导致连锁反应,就会殃及金融服务商,按照这个逻辑,P2P作为金融服务商中商业模式最脆弱的一环,首当其冲。

目前,P2P的行业踩踏仍在继续,甚至连很多公司的员工都不知道发生了什么,“上个厕所回来公司就被封了”。2018年7月16日,名为“永利宝”的网贷平台官方微博号召“抓老板”,请投资人尽快报警维权。

来源:南方周末

网贷需缴2万解冻金?民警:这是诈骗!2023-05-25 22:08

网贷5000滚成550万 “套路贷”需要从源头治理2023-05-25 22:03

人民银行整顿金融秩序 玖富等P2P信息中介严厉惩2023-05-25 22:02

“团贷网”非法集资案一审宣判2022-12-30 16:15

控制145个账户操纵8只股票赚1.4亿被罚没5.7亿2022-12-29 23:22

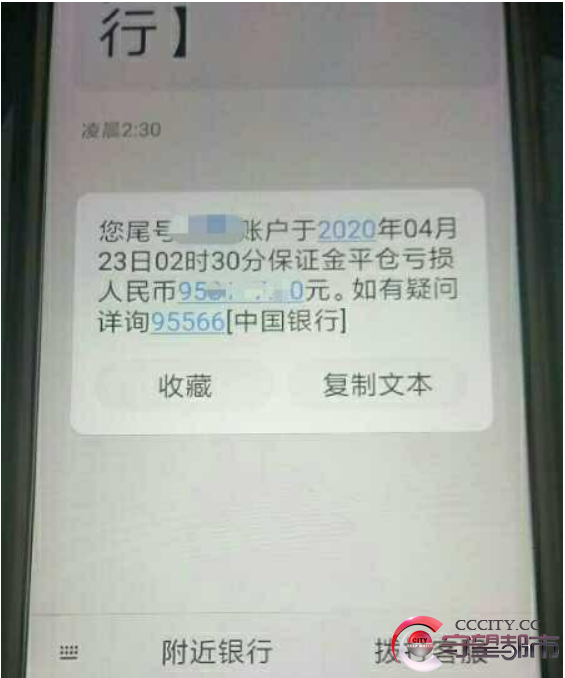

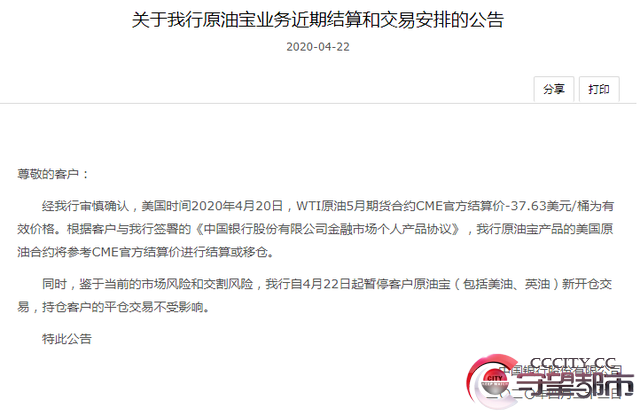

原油宝穿仓追踪亏95万不知还倒欠银行上百万2020-04-23 19:10

中行原油宝清算争议:一夜暴“负”谁埋单2020-04-23 19:04

央行上海总部:严禁以房产作风险抵押2020-04-23 18:48