三、拒绝过度营销,凝聚品牌

P2P平台有很多不合理或不合适的营销手段,表现夸张、夸大。主要存在:

1、 以秒标、天标为噱头的炒作。“秒标”是P2P网贷平台 为招揽人气发放的高收益、超短期限的借款标的,通常是网站虚构一笔借款,由投资者竞标并打款,网站在满标后马上就连本带息还款。类似于淘宝推出的“秒 杀”,对于平台来说可以最大限度地吸取人气,聚拢资金。但需要知道的是,某些P2P网贷平台的秒标就是庞氏骗局,给投资人以诱饵,利用新投资者的钱向老投 资者支付利息和短期回报,制造赚钱的假象,进而骗取更多的投资,待到资金断裂,直接卷款跑路。

2、 以高息或超高息为招引。很多平台为聚拢人气,吸引资 金,打出年化利率超过30%,甚至50%以上的贷款产品。可是,试想一下,如今的经济环境下,有哪些合法的生意净利润率一年能超过30%的?如果有的话, 会在P2P平台上来获取融资吗?这种高息、超高息具有很大的内在风险,坏账率极高。而且法律的定义是超过银行同类贷款利率的四倍的即属高利贷,不受法律保 护。

对P2P平台而言,最重要的是市场对品牌的认同,过度的营销手段损害的最终是平台本身的利益,一部分优质的贷款人在平台上无法获取相应的融资,另一部分投资人又会认为平台浮夸,真实度、可信度不高,难以放心的进行借款,成交活跃度大大降低。

四、调整模式, 不断优化创新

P2P模式之争主要存在于传统的P2P模式和新兴的债权转让模式之间。因为专业放贷人与平台的高度角色重合,对债权转让模式的质疑就从未停止过,宜信就是典型的代表。质疑主要有两个方面:其一,贷款方信息不透明;其二,资金有被挪用的风险。

严 格意义上来说,只要不碰触“非法集资”的红线,模式之争 实无必要。为何?就以传统P2P业务看来,同样的,贷款方的资质也是通过平台来认证和审核的,投资人也不能把控。并且,自从支付宝等第三方支付平台停止与 网贷平台的合作,就可知道,P2P平台仍然可以通过各种方式方法动用流转资金。

只要合理合法,市场接受,投资人认可,加强风险和管理,那就是成功的模式。平台关键是要把控好业务链条中可能存在的问题。在行业继续发展的过程中,必将会产生更多更好的模式,诸如引入基金做债权证券化、涉入行业做专项产业融资等等,有创新才有发展。

五、整合线上线下,降低坏账率

理 想状态的P2P网贷,应该是纯线上的交易行为,认证、投 资、审核、放贷、回款等都是在互联网上完成。但理想总归是理想,对现阶段的市场环境,并不适合。事实上,线上做营销收款,进行资金聚集,更能发挥互联网的 集群效应和长尾效应。线下做审核放款,有利于对贷款方资质、偿债能力和款项用途的认定,也有利于对债务的管理和追偿。

以 现有数据来看,线下的运营模式坏账率大约在1%左右,而 线上的运营模式的坏账率不低于5%。虽然表面上看线下模式的人力、时间成本相对更高,但是考虑到绝大多数平台实行本金保障条款,以及越发积聚的规模效应, 实际上损失更少,成本更低。另外,线下模式能够便利的培育人才,完善系统,进行市场拓展。落地,是中国P2P行业发展的必然要求,没有落地化的风控,平台 的系统风险或许将时刻爆发。

六、电商与网贷的结合

任何一个商业模式的产生,最终服务的仍旧是商业本身。P2P平台理想的状态是成为一个电子商务平台,买卖的商品是“贷款”或者“债权”。既然P2P网贷是基于互联网而兴起的金融服务模式,那么,也应该为电子商务来服务。撇开阿里、京东等巨头不说,看看小门小户们的做法。

在 B2C方面,“爱美丽”是上海一家主营化妆品的公司,在 各大电商平台上都有专场店铺,年中时,就通过网贷平台,获取20万的贷款,用于采购、营销、推广等,盘活库存,扩大销量。在B2B方面,一比多与宜信、拍 拍贷等P2P平台合作,借助网络借贷缓解平台内中小微会员企业融资难的问题。

应该说,以B2C或B2B对接P2P网贷,为电商平台内会员提供流动资金,提升企业营运能力,促进电商平台的交易活跃,而且,能够使得平台与会员之间合作的更加紧密,优化捆绑效率。电商与网贷结合,所释放的巨大能量,不仅让广大会员企业受益,也让电商金融走得更远。

未来,随着金融脱媒的演化以及利率市场化的推进,P2P行业的想象空间是无限的。当然,无论如何发展,P2P网贷平台的公信力是关键,只有做好公信力,才能伴随整个金融行业一起前进。

网贷需缴2万解冻金?民警:这是诈骗!2023-05-25 22:08

网贷5000滚成550万 “套路贷”需要从源头治理2023-05-25 22:03

人民银行整顿金融秩序 玖富等P2P信息中介严厉惩2023-05-25 22:02

“团贷网”非法集资案一审宣判2022-12-30 16:15

控制145个账户操纵8只股票赚1.4亿被罚没5.7亿2022-12-29 23:22

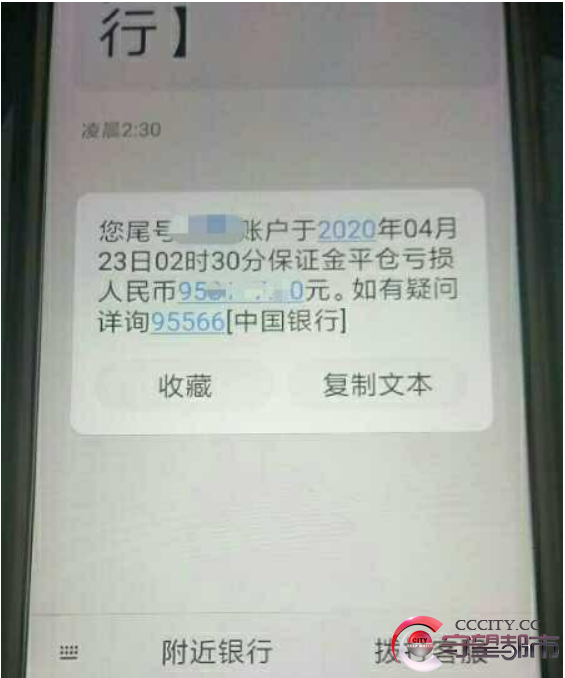

原油宝穿仓追踪亏95万不知还倒欠银行上百万2020-04-23 19:10

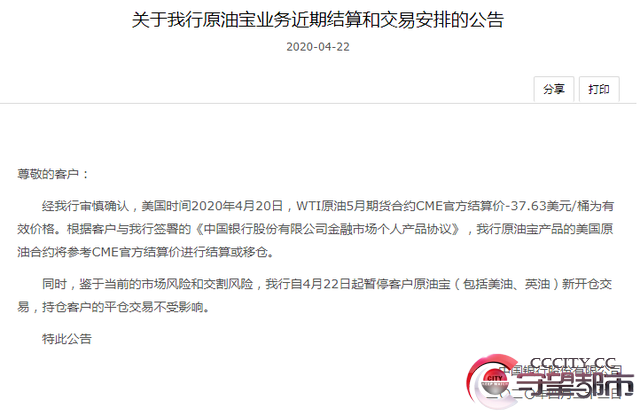

中行原油宝清算争议:一夜暴“负”谁埋单2020-04-23 19:04

央行上海总部:严禁以房产作风险抵押2020-04-23 18:48